Pengertian matriks keuangan – Berikut ini akan dibahas mengenai beberapa istilah dalam matriks keuangan, yaitu :

Pengertian Matriks Keuangan : Profitability Ratio

Menunjukkan seberapa baik perusahaan menggunakan asetnya untuk menghasilkan laba dan nilai bagi pemegang saham. Menjadi tolok ukur dalam penilaian yang dilakukan bank/investor kepada perusahaan. Disini profitability ratio dibagi dalam dua jenis :

- Return Ratio : Return Ratio mewakili kemampuan perusahaan untuk menghasilkan pengembalian untuk pemegang saham, disini dibagi menjadi dua jenis yaitu Return on Equity dan Return on Assets

- Margin Ratio : Margin Ratio mewakili kemampuan perusahaan untuk mengubah penjualan menjadi keuntungan pada berbagai

tingkat pengukuran, disini dibagi menjadi 3 jenis yaitu laba kotor, laba operasi, dan laba bersih

Return on Assests (ROA)

Menghitung persentase laba yang diperoleh perusahaan terkait total aset. Menilai efisiensi perusahaan dalam mengelola asetnya. Rumus Return on Assets adalah

Return on Equity (ROE)

Menunjukkan seberapa berhasil perusahaan mengelola modalnya , sehingga tingkat keuntungan diukur dari investasi pemilik modal atau pemegang saham perusahaan. Sebagai investor, ini adalah rasio penting untuk dilihat karena pada akhirnya menentukan seberapa menarik sebuah investasi. ROE adalah produk dari efisiensi aset, profitabilitas, dan leverage keuangan. Dengan membandingkan ROE perusahaan dengan rata-rata industri, mungkin untuk menunjukkan keunggulan kompetitif perusahaan (atau kekurangan keunggulan kompetitif).

Rumus return on equity adalah

Pengertian matriks keuangan : Laba Kotor (Gross Profit)

Laba kotor adalah rasio profitabilitas yang membandingkan margin kotor perusahaan dengan pendapatannya. Ini menunjukkan seberapa besar keuntungan suatu perusahaan didapat setelah dikurangi harga pokok penjualan (COGS). Rasio tersebut menunjukkan persentase masing-masing rupiah dari pendapatan yang disimpan perusahaan sebagai laba kotor.

Laba Operasi (Operating Profit)

Laba operasi digunakan untuk menghitung persentase keuntungan suatu perusahaan dari operasinya, sebelum dikurangi pajak dan biaya bunga. Dihitung dengan membagi laba operasi dengan pendapatan total dan dinyatakan sebagai persentase. Marginnya juga dikenal sebagai margin EBIT (Earnings Before Interest and Tax). Perhitungan margin laba operasi adalah persentase laba operasi yang diperoleh dari total pendapatan. Misalnya, margin laba operasi 15% sama dengan laba operasi Rp. 0,15 untuk setiap Rp. 1 pendapatan.

Laba Bersih (Net Profit)

Laba bersih adalah rasio keuangan yang digunakan untuk menghitung persentase keuntungan yang dihasilkan perusahaan dari total pendapatannya. Ini mengukur jumlah laba bersih yang diperoleh perusahaan dari pendapatan yang diperoleh. Laba bersih dihitung dengan mengurangkan semua biaya perusahaan dari total pendapatannya.

Cash Flow Measures

Cash flow dapat diukur dengan free cash flow. Free Cash Flow mewakili kas yang tersisa dari aktivitas operasional bisnis yang dapat digunakan untuk pembayaran dividen, ekspansi, atau pelunasan utang

Liquidity Ratio

Rasio ini mengukur kemampuan perusahaan untuk membayar kembali baik kewajiban hutang jangka pendek maupun jangka panjang. Rasio likuiditas seringkali digunakan untuk menentukan risiko suatu perusahaan untuk memutuskan apakah akan memberikan kredit ke perusahaan.

Current Ratio

Mengetahui tingkat kemampuan perusahaan dalam memenuhi kewajiban jangka pendeknya dengan aktiva lancar. Current ratio lebih komprehensif daripada rasio likuiditas lainnya seperti quick ratio karena mempertimbangkan semua aset lancar, termasuk surat berharga tunai, piutang, dan persediaan.

Biasanya, Current ratio yang lebih besar dari 1 menunjukkan kesejahteraan finansial perusahaan. Namun demikian juga

current ratio yang tinggi juga menunjukkan bahwa perusahaan terlalu banyak kelebihan kas yang tidak terpakai, dan tidak menginvestasikan uang tunai ke dalam proyek untuk pertumbuhan perusahaan.

Rumus current ratio

Quick Ratio

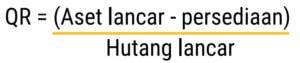

Penghitungan quick ratio hanya menggunakan aktiva lancar yang paling likuid. Aset ini adalah uang tunai, sekuritas yang dapat dipasarkan, dan piutang. Aset ini dianggap aset “cepat” karena mereka dapat dengan cepat dan mudah diubah menjadi uang tunai. Quick ratio yang lebih besar dari 1 sangat menyiratkan kesejahteraan finansial bagi perusahaan. Perusahaan dapat membayar kembali kewajiban hutang jangka pendeknya hanya dengan aset likuidnya. Quick ratio yang terlalu tinggi juga menunjukkan bahwa perusahaan keluar terlalu banyak kelebihan uang tunai alih-alih berinvestasi untuk menghasilkan laba atau pertumbuhan.

Berikut ini rumus quick ratio

Cash Ratio

Penghitungan likuiditas yang melibatkan kas perusahaan. Dibandingkan current ratio dan quick ratio, cash ratio adalah tindakan yang lebih ketat dan lebih konservatif karena hanya uang tunai dan setara kas (aset perusahaan yang paling likuid) yang dipertimbangkan. Kreditor lebih memilih cash ratio yang lebih tinggi karena mengindikasikan perusahaan dapat dengan mudah melunasi utangnya. Tidak ada angka yang ideal tetapi rasio antara 0,5 banding 1 biasanya lebih disukai. Namun,cash ratio yang terlalu tinggi menunjukkan bahwa perusahaan menyimpan terlalu banyak kas daripada memanfaatkankelebihan kasnya untuk diinvestasikan dalam menghasilkan pengembalian atau pertumbuhan.

Rumus cash ratio

Solvency Ratio

Mengukur sampai seberapa jauh aktiva perusahaan dibiayai oleh utang. Rasio ini menunjukkan indikasi tingkat keamanan dari Bank. Solvency ratio mewakili sejauh mana bisnis memanfaatkan uang pinjaman. Dapat digunakan untuk mengevaluasi struktur modal perusahaan. Memiliki leverage yang tinggi dalam struktur modal perusahaan bisa berisiko,namun selain itu juga memberikan manfaat.

Debt to Asset Ratio

mengukur seberapa banyak aktiva perusahaan yang dibiayai oleh utang atau seberapa besar utang perusahaan berpengaruh terhadap pengelolaan aset. Rasio tersebut menentukan klaim sisa pemegang saham pada suatu bisnis. Hal ini menentukan bagian bisnis apa yang dapat diklaim oleh pemegang saham dalam peristiwa likuidasi.

Berikut ini rumus Debt to Asset ratio

Debt to Equity Ratio (DER)

DER menghitung proporsi total hutang dan kewajiban versus total ekuitas pemegang saham. Rasio ini membandingkan apakah struktur modal perusahaan memanfaatkan lebih banyak hutang atau pembiayaan ekuitas. Hutang lebih disukai untuk perusahaan dengan arus kas yang stabil, tetapi tidak untuk perusahaan yang sedang tidak baik. Rasio DER bervariasi menurut industri.

Berikut ini rumus DER